从存款准备金率到再贷款再到央票、逆回购,从MLF(麻辣粉)、SLF(酸辣粉)到CBS(央行票据互换工具)再到专项支持工具……

老的、新的,常用的、不常用的,普惠的、专项的,“央妈”的百宝箱里到底装着多少“武器”?又是如何突破常规加以创新的呢?看完这篇你就懂了!

两次下调存款准备金率,

两次上调外汇存款准备金率,

共开展7.8万亿元逆回购,

“端上”了4.55万亿元MLF、627.9亿元SLF和550亿元CBS,

还发行了1200亿元离岸人民币央票,

新增3000亿元支小再贷款额度,

创设碳减排支持工具,

设立支持煤炭清洁高效利用专项再贷款……

这是截至12月23日,2021年“央妈”出手的不完全清单。

新手段使出新高度

近年来,人民银行创设了不少全新货币政策工具,“定向直达、精准滴灌”是其共同特征。

1 两个直达实体经济的货币政策工具

在疫情影响下,不少中小微企业出现资金周转困难,人民银行为此创设了两个直达实体经济的货币政策工具。

普惠小微企业贷款延期支持工具:人民银行提供再贷款资金,通过特定目的工具(SPV)与地方法人银行签订利率互换协议的方式,向地方法人银行提供激励,激励资金约为地方法人银行延期贷款本金的1%。

普惠小微企业信用贷款支持计划:人民银行提供再贷款资金,通过特定目的工具(SPV)与地方法人银行签订信用贷款支持计划合同的方式,向地方法人银行提供优惠资金支持。

值得一提的是,国常会日前明确将普惠小微企业贷款延期还本付息支持工具转换为普惠小微贷款支持工具。从2022年起,将普惠小微信用贷款纳入支农支小再贷款支持计划管理。

2 碳减排支持工具

2021年11月,人民银行创设推出碳减排支持工具,以稳步有序、精准直达方式,支持清洁能源、节能环保、碳减排技术等重点领域的发展,并撬动更多社会资金促进碳减排。

老手艺用出新花样

公开市场操作、存款准备金制度、再贷款与再贴现、利率政策等均属常见的货币政策工具。近些年,人民银行在运用这些工具和手段时,也用出了新花样。

1 全面与定向降准“混搭”

中央银行通过调整存款准备金率,影响金融机构的信贷资金供应能力,从而间接调控货币供应量。

今年以来,人民银行两次下调存款准备金率,释放长期资金一共约2.2万亿元。

除了全面降准,人民银行近些年还灵活运用定向降准以及使用降准置换中期借贷便利等方式,优化市场流动性结构。

2 公开市场操作里加入各种“粉”

公开市场操作也是老工具,但近些公开市场操作新意不少。最典型的创新当属各种“粉”。

SLF(酸辣粉):2013年初,人民银行创设常备借贷便利(StandingLendingFacility,SLF)。常备借贷便利是中国人民银行正常的流动性供给渠道,主要功能是满足金融机构期限较长的大额流动性需求。

MLF(麻辣粉):2014年9月,人民银行创设中期借贷便利(Medium-term Lending Facility,MLF),它是中央银行提供中期基础货币的货币政策工具。2018年6月,适当扩大中期借贷便利担保品范围。目前MLF操作已走向常态化,在每月中开展一次。

TMLF(特麻辣粉):2018年12月,人民银行创设定向中期借贷便利(Targeted Medium-term Lending Facility,TMLF),根据金融机构对小微企业、民营企业贷款增长情况,向其提供长期稳定资金来源。

除了上述“粉”以外,PSL(抵押补充贷款)也曾在货币政策工具中扮演重要角色。2014年4月,人民银行创设PSL为开发性金融支持棚改提供长期稳定、成本适当的资金来源。

此外,人民银行还有一件法宝——SLO(短期流动性调节工具)。2013年1月,立足现有货币政策操作框架并借鉴国际经验,人民银行创设SLO,作为公开市场常规操作的必要补充,在银行体系流动性出现临时性波动时相机使用。

3 再贷款与再贴现突出各种“专”

在我国,中央银行通过适时调整再贷款再贴现总量、利率、用途等,达到吞吐基础货币和实施金融宏观调控的目的,同时发挥调整信贷结构的功能。

近年来,支农支小再贷款、抗疫专项再贷款、煤炭清洁高效利用专项再贷款等相继问世,专项再贷款、再贴现得到更多运用。

从再贷款和再贴现利率看,去年以来,人民银行分别下调了支农、支小再贷款利率两次和再贴现利率一次,在保持总量适度的情况下,用“定向降息”的方式精准支持实体经济。

4 LPR改革取得显著成效

利率政策方面,存款基准利率长期保持稳定,贷款基准利率则基本退出历史舞台,利率市场化进程不断推进。

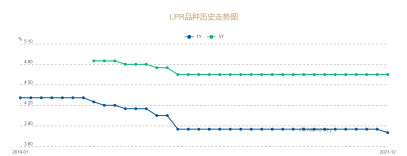

2019年,人民银行改革完善贷款市场报价利率(LPR)形成机制。现行的LPR包括1年期和5年期以上两个品种。LPR在公开市场操作利率(主要是MLF利率)基础上加减点形成,形成了“MLF利率→LPR→贷款利率”的利率传导机制。目前,公开市场逆回购操作和MLF利率是人民银行着力构建的政策利率体系的重要组成部分。

图片来源:中国货币网

PC版本

PC版本